「印紙税の手引き(令和3年5月版)」をご存知ですか?

こんにちは、高田馬場で特許事務所を共同経営しているブランシェの弁理士 高松孝行です。

昨年度に引き続き、令和3年度も「印紙税の手引き(令和3年5月版)」が公表されましたので、今回はこれについて書きます。

「印紙税の手引き(令和3年5月版)」はこちら

印紙税の額は、内容にかかわらず定額であるものや、契約書の内容や契約金額、受取金額等によって異なることがあります。

そこで、印紙税を正しく理解できるように、国税庁がこの資料が作成されました。

さて、この手引きの内容ですが、次のような目次となっています。

- 表紙・目次

- 第1 総則

- 課税範囲

- 課税文書に関する基本的事項

- 文書の所属の決定

- 契約書

- 記載金額

- 納税義務者、納付方法等

- 納税義務者等

- 印紙税の納付方法

- 課税文書の作成とみなされる場合

- 手形の作成とみなされる場合

- 通帳等の作成とみなされる場合

- 追記等が課税文書の作成とみなされる場合

- 通帳等への付け込みであっても契約書等の作成とみなされる場合

- 国等と共同作成した課税文書について単独作成とみなされる場合

- 印紙税に係る過誤納金の還付等

- 過怠税

- (参考)「印紙税過誤納確認申請(充当請求)書」記載例

- 課税範囲

- 第2 課税文書の取扱い

- 不動産等の譲渡、地上権又は土地の賃借権の設定又は譲渡、消費貸借、運送に関する契約書 (第1号文書)

- 請負に関する契約書 (第2号文書)

- 約束手形又は為替手形 (第3号文書)

- 株券、出資証券若しくは社債券又は投資信託、貸付信託若しくは特定目的信託の受益証券(第4号文書)

- 合併契約書又は吸収分割契約書若しくは新設分割計画書(第5号文書)

- 定款 (第6号文書)

- 継続的取引の基本となる契約書 (第7号文書)

- 預貯金証書 (第8号文書)

- 倉荷証券、船荷証券又は複合運送証券 (第9号文書)

- 保険証券 (第10号文書)

- 信用状 (第11号文書)

- 信託行為に関する契約書 (第12号文書)

- 債務の保証に関する契約書 (第13号文書)

- 金銭又は有価証券の寄託に関する契約書 (第14号文書)

- 債権譲渡又は債務引受けに関する契約書 (第15号文書)

- 配当金領収証又は配当金振込通知書 (第16号文書)

- 金銭又は有価証券の受取書 (第17号文書)

- 預貯金通帳、信託行為に関する通帳、銀行若しくは無尽会社の作成する掛金通帳、生命保険会社の作成する保険料通帳又は生命共済の掛金通帳 (第18号文書)

- 第1号、第2号、第14号又は第17号文書により証されるべき事項を付け込んで証明する目的をもって作成する通帳 (第19号文書)

- 判取帳 (第20号文書)

- 印紙税法基本通達 別表第2 重要な事項の一覧表

- 第3 不動産の譲渡、建設工事の請負に関する契約書に係る税率の特例

- 税率の特例制度の概要

- 軽減措置が適用される契約書の具体的な範囲

- 軽減措置が適用されない契約書等

- 印紙税額一覧表

この目次を見ると、令和2年6月版とほとんど変わっていないことが分かります。

したがって、基本的には、昨年と同様に印紙税を取り扱えばよいことになります。

なお、今回の印紙税の手引きには、次の2点について表紙で注意喚起を行っていますので、ご注意ください。

- 不動産の譲渡に関する契約書」及び「建設工事の請負に関する契約書」の印紙税の軽減措置が延長されていること

- 社会保障・税番号制度(マイナンバー制度)について

- 印紙税納税申告書(書式表示用)等について、税務署へ提出する際は、毎回、マイナンバー(個人番号)・法人番号の記載が必要なこと

- マイナンバーを記載した申告書等を税務署へ提出する際は、毎回、本人確認

書類の提示又は写しの添付が必要なこと。ただし、e-Tax で送信すれば、本人確認書類の提示又は写しの提出が不要となっています。

また、印紙税について、あまりご存じない方もいると思いますので、今回もこの手引きのポイントについて簡単に書きます。

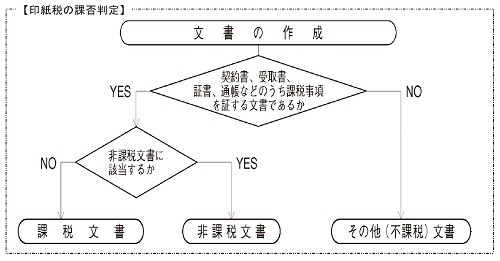

まず、この手引きで見ていただきたいのは、「課税文書に関する基本的事項」です、ここには、次に示すような、印紙税の可否判定のフローチャートが掲載されています。

これを理解すれば、専門家に相談しなくても、対象書類が課税文書か否かをある程度判断できるようになります。

一番のポイントは、対象文書が1号文書~20号文書のどれに該当するかを判断するところです(課税文書でなければ、印紙を貼付する必要はありません。)

知的財産が関係する課税文書としては、1号文書の「不動産等の譲渡、地上権又は土地の賃借権の設定又は譲渡、消費貸借、運送に関する契約書」となります。

以前のブログに書いた通り、知的財産権の譲渡契約書は1号文書に該当しますので、印紙税を貼付する必要があります。

ここで、知的財産権のライセンス契約は7号文書の「継続的取引の基本となる契約書」に該当するのでは?と思う方も多いと思います。

しかし、この手引きに記載されているように、7号文書は「特定の相手方との聞において継続的に生ずる取引の基本となる契約書のうち、次に掲げるものをいいます(その契約書に記載された契約期間が3か月以内であり、かつ、更新に関する定めのないものは、除かれます)。」と記載されており、①~⑤の書類が定義されています。

そして、この定義によると、一般的な知的財産権のライセンス契約書は、7号文書に該当しないことになります。

ライセンス契約書に関する国税庁の見解についてはこちら

この他に、この手引きには、2以上の事項が併記又は混合記載されている文書の取扱いや、契約書の写し、副本、謄本等の取扱いについても具体的に記載されています。

印紙税を考えるときは、まずこの手引きに当たってみてください。

ほとんどのことが分かると思います。

弊所では、知的財産に関するライセンス契約、譲渡契約、共同出願契約、共同研究契約、秘密保持契約等の交渉代理・契約書作成業務を承っております

これらについて何かありましたら、弊所に是非ご相談ください。

今日は以上です。